이 기사는

2024년 10월 21일 16:37 IB토마토 유료 페이지에 노출된 기사입니다.

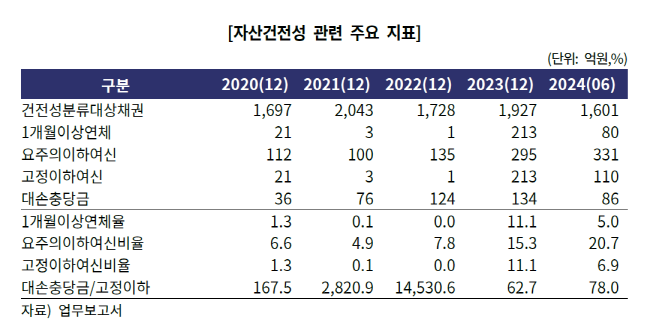

[IB토마토 황양택 기자] 무림캐피탈이 올해 상반기 적극적인 부실채권 매각 전략으로 건전성을 개선했다. 주요 지표인 연체율과 고정이하여신비율 모두 떨어졌다. 다만 요주의이하여신비율이 상승하고, 충당금적립률이 낮은 수준에서 머무르고 있다는 점은 건전성 관리 부담 요인으로 꼽힌다.

21일 신용평가 업계에 따르면 무림캐피탈은 올 상반기 1개월 이상 연체액 이 80억원으로 줄었다. 지난해 말에는 213억원이었는데 62.4%(133억원) 감소했다. 1개월 이상 연체율은 11.1%에서 5.0%로 6.1%p 하락했다. 같은 기간 고정이하여신은 213억원에서 110억원으로 줄었으며, 고정이하여신비율은 11.1%에서 6.9%로 내려갔다.

(사진=한국기업평가)

부동산 프로젝트파이낸싱(PF) 관련 부실채권을 정리한 영향이다. 상·매각을 시행하기 전 연체율은 21.6%로 파악된다. 연체율 16.6%p 감소 효과가 있었던 셈이다.

무림캐피탈은 PF 관련 대출 규모가 총 429억원이다. 본PF 대출 106억원에 브릿지론 323억원으로 확인된다. 상대적으로 리스크가 큰 브릿지론 비중(75.3%)이 높은 편이다. 상반기 영업자산은 1841억원으로 PF가 차지하는 비중은 23.3%로 계산된다.

김성진 NICE신용평가 수석연구원은 “부동산PF 대출과 브릿지론 중심으로 자산건전성이 저하됐지만 개선 작업을 바탕으로 연체율이 낮아졌다”라면서 “다만 절대 수준은 여전히 높은 수준”이라고 평가했다.

부동산 시장은 올해 들어 수도권 지역 내 주택 경기가 다소 회복됐지만 비수도권 지역과 비주택 부문에서 부진한 상황이 지속되고 있다. 부동산 경기 침체가 장기화된 탓에 PF 사업성이 계속 저하되고 있다는 것이다. 지난 6월 금융당국이 PF 사업성 평가 기준과 리스크 관리 모범규준을 강화하면서 관리 부담은 더 커졌다.

(사진=무림캐피탈)

무림캐피탈은 이번에 건전성을 큰 폭으로 개선했지만 하방 압력은 계속되고 있다. 상반기 연체액이나 고정이하여신과 달리 요주의이하여신은 PF 사업성 영향으로 증가했다. 요주의이하여신은 331억원으로 지난해 말 295억원에서 12.2%(36억원) 늘었으며 요주의이하여신비율은 15.3%에서 20.7%로 상승했다.

특히 PF 자산 개별 건의 건전성 위험 수준이 높은 모습이다. PF 익스포저(위험노출액) 내 고정이하여신비율은 지난해 말 32.3%에서 상반기 25.7%로 내려갔지면 여전히 높게 나타난다. PF 익스포저 내 요주의이하여신비율은 18.7%에서 44.3%까지 올라갔다.

충당금 적립률도 낮은 것으로 평가된다. 충당금 적립률은 고정이하여신 대비 대손충당금 수준을 나타낸다. 무림캐피탈의 상반기 대손충당금 잔액은 86억원이다. 부실채권 매각 효과로 고정이하여신 규모가 줄어들면서 충당금 적립률은 78.0%로 상승했다. 다만 아직 100%를 하회하고 있다.

정하영

한국기업평가(034950) 선임연구원은 “자기자본이나 연간 순이익 규모 대비 부동산PF 관련 익스포저가 큰 수준”이라며 “회수의 진행 상황이나 추가 부실 발생 여부에 대한 모니터링이 필요하다”라고 평가했다.

황양택 기자 hyt@etomato.com