이 기사는

2024년 10월 14일 18:04 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 최윤석 기자] 한국이 세계 3대 국채 지수인 세계국채지수(WGBI) 편입에 성공함에 따라 부채자본시장(DCM)의 격변이 예고된다. 정부에서는 적어도 75조원 이상의 자금이 국내로 유입될 것으로 내다보고 있다. 이에 리파이낸싱을 염두에 두고 있는 기업들은 회사채 발행에 적극 나설 전망이다.

4수 끝에 선진국 채권 지수 편입

14일 금융투자업계에 따르면 글로벌 지수 제공업체사 영국 FTSE(파이낸셜타임즈 스톡익스체인지) 러셀은 현지시간으로 8일 한국 국채를 내년 11월부터 세계국채지수(WGBI)에 편입하는 내용을 담은 하반기 정례 시장분류를 공개했다.

WGBI는 블룸버그·바클레이즈 글로벌 종합지수, JP모건 신흥국 국채지수와 함께 세계 3대 채권지수로 불린다. 여러 국가들이 국채를 매입할 시 참고 지표로 활용되며 국가의 지수 등재 자격은 시가총액 및 투자 가능성 등의 기준에 따라 결정된다.

한국의 경우 지난 2022년 9월 WGBI 관찰대상국으로 등재됐다. 이후 2023년 3월과 9월 모두 편입이 불발됐고 올해 3월에도 실패했다.

최상목 경제부총리 (사진=연합뉴스)

시장과 금융당국은 이번 편입에 환호했다. 기획재정부는 한국의 WGBI 편입에 따라 2026년 말 경에는 외국인 보유 비중이 기존 20.6%에서 27%까지 늘어날 것으로 전망했다. 2조5000억달러에서 3조달러인 전세계 추종자금 중 한국 비중이 2.2%인 점을 감안하면 내년 하반기부터 75조원 이상의 외국인 투자자금이 국내시장에 유입될 것으로 보인다. 기재부는 이에 따라 금리 안정과 자금조달 비용이 절감돼 재정운용과 외환시장 안정화도 기대하고 있다.

최상목 부총리 겸 기획재정부 장관은 "기재부는 2025년 11월부터 원활한 지수 편입을 위해 시장 참여자와의 소통을 지속하고 강화해 우리 자본시장에 대한 해외 투자가 확대될 수 있도록 최선을 다할 것"이라고 말했다.

국내 자금시장, 증시에서 채권으로

한국의 WGBI 편입으로 가장 주목되는 점은 국내 자금 시장의 변화다. 편입 이전부터 부진한 증시와는 대조적으로 채권시장으로의 자금이 이동 현상이 관측됐다.

(사진=금융감독원)

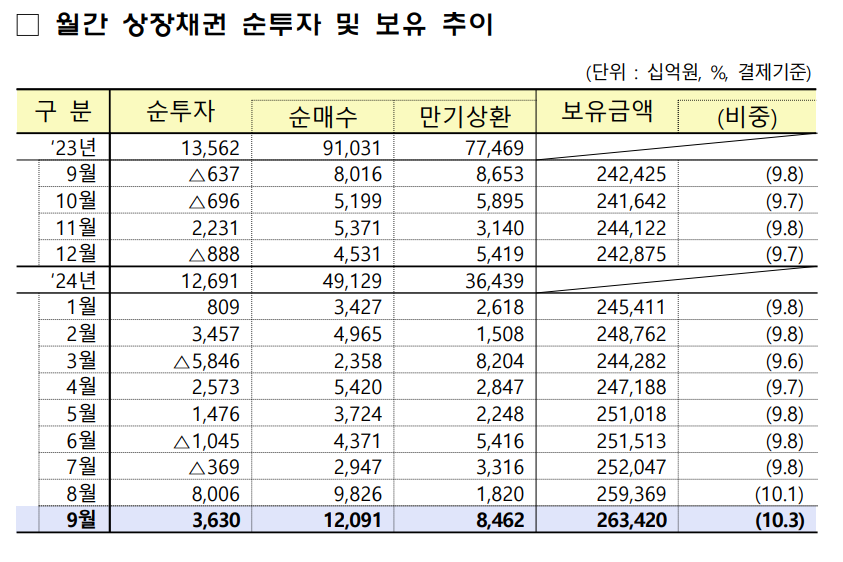

금융감독원이 발표한 '2024년 9월 외국인 증권투자 동향'에 따르면 지난 9월 외국인은 국내 상장주식 7조3610억원을 순매도한 반면 채권시장에서는 상장채권 3조6300억원을 순매수하며 2개월 연속 순투자를 기록했다.

외국인 투자자는 주로 국채(1조6000억원)와 통안채(1조6000억원) 등에 순투자했다. 외국인의 상장채권 보유 잔액은 263조4000억원(상장잔액의 10.3%)으로 집계됐다. 아직 외국인 투자자의 국내 채권 투자는 국가 발행 채권에 한정되어 있다. 하지만 이번 WGBI 편입으로 외국인 자금 유입이 국내 회사채로까지 유입이 기대되고 있다.

서유석 한국금융투자협회 회장은 "WGBI 편입을 계기로 국채금리와 환율의 안정뿐만 아니라, 외국인의 한국 채권시장에 대한 관심 증가로 국채·통안채 중심의 외국인 투자수요가 회사채까지 확대될 것"이라며 "회사채 수요기반 다각화를 통한 우리 기업의 자금조달 여건이 개선될 것"이라고 밝혔다.

회사채 우호적 여건 지속…리파이낸싱 잇달아

이 같은 시장의 변화에 따라 기업별 회사채 발행을 통한 리파이낸싱에도 속도가 붙을 전망이다. 시장에선 발행 규모 확대와 더불어 1차적으론 외국 자금의 국고채 투자가 늘어나면서 회사채 유입이 이어질 것이란 전망이 나왔다.

최종성

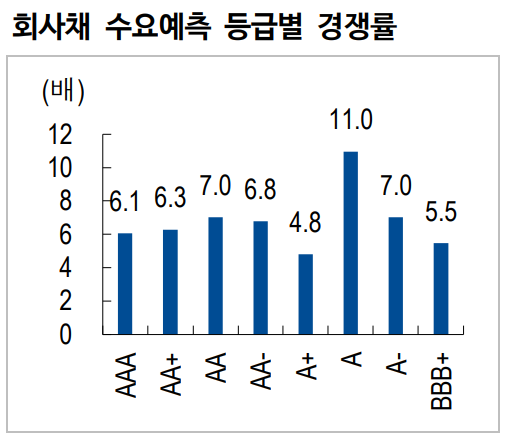

NH투자증권(005940) 연구원은 "지난 9월 발행된 회사채 모집에선 평균적으로 모집예정 금액의 6.7배의 주문을 받고 56.3%의 증액이 이뤄졌다"라며 "이는 앞서 진쟁된 금융통화위원회의 기준금리 인하 결정에 대한 기대감 때문으로 WGBI 편입으로 채권에서의 우호적인 수요가 지속적될 것"이라고 내다봤다.

금융감독원에 따르면 올 상반기 회사채 발행 규모는 133조2470억원으로 전년 동기 대비 9.4% 증가해 반기 기준 역대 최대 규모를 기록했다. 특히 올해 3분기엔 회사채 24조6840억원이 발행되고 24조5341억원이 상환돼 1499억원 순발행을 기록했다.

(사진=NH투자증권)

10월에도 굵직한 규모의 회사채 발행이 이어진다. 15일 한화에너지는 총 1000억원 규모 회사채 발행을 위한 수요예측에 나선다. 같은 날 롯데하이마트도 A+등급 회사채 800억원,

대한항공(003490)은 A-등급 1500억원에 대한 수요예측을 진행한다. 이어

HK이노엔(195940)(A등급),

세아제강(306200)(A+등급), 키움에프앤아이(A등급),

HD현대(267250)(A+·A 스플릿), 롯데건설(A+) 등도 하반기 수요예측을 진행할 예정이다.

한편으로는 WGBI 편입이 너무 과도하게 호재로 평가된다는 의견도 나왔다. 금융당국의 기준금리 인하가 시장의 기대 보다 못 미칠 수도 있어 신중한 접근이 필요하다는 것이다.

김성수

한화투자증권(003530) 연구원은 "WGBI 편입 이슈는 2년 전에 시작된 것으로 지난해부터 외국 자금의 국고채 순증가분은 지속 증가해왔다"라며 "현재 물가 수준과 정책 당국의 기조를 고려할때 채권 시장에 가장 큰 영향을 주는 금리는 2025년에도 보수적인 움직임이 예상되는 만큼 신중해야 한다"라고 말했다.

최윤석 기자 cys55@etomato.com