이 기사는

2024년 11월 12일 18:12 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 정준우 기자] 비상장 기업을 인수해 간접 상장시키는 키움제10호기업인수목적회사(스팩, 이하 키움제10호)가 78억원의 공모 자금 마련에 나섰다. 올해 하반기 스팩 상장을 위한 공모주 청약이 집중된 가운데 흥행 가능성에 관심이 커지고 있다. 키움제10호 등 스팩은 보통 공모 자금을 피인수 기업 합병 전까지 예금으로 보관하며, 향후 기업 합병 시 피인수 기업의 운영 자금으로 사용한다. 만일 합병이 성사되지 않을 경우 스팩은 해당 금액을 공모 투자자에게 돌려주기 때문에 투자 안정성이 높다는 장점이 있다. 특성이 유사한 스팩들이 앞선 수요예측에 성공한 만큼 키움제10호의 수요예측 성공 가능성도 점쳐진다.

(사진=키움증권)

하반기 스팩 기업 상장 줄이어…높은 경쟁률

12일 금융감독원 전자공시시스템에 따르면 키움제10호는 오는 12월5일부터 6일까지 양일간 수요예측을 진행하고, 12월11~12일 청약을 진행할 예정이다. 올해 하반기 키움제10호보다 앞서 청약을 진행했던 기업인수목적회사의 수요예측 결과 스팩 회사에 대한 수요가 입증된 바 있다. 특히 스팩 회사 특징이 회사별로 유사하기 때문에 키움제10호의 수요예측 성공 가능성도 높아질 것으로 보인다.

실제 앞서 지난 6일 수요예측 결과를 발표했던 교보17호기업인수목적 스팩은 총 1866곳의 국내외 기관투자자들이 참가해 총 경쟁률 1169.63을 기록했다. 아울러 대신밸런스제19호기업인수목적은 총경쟁률 1229.49대 1을 기록하기도 했다.

(사진=금융감독원 전자공시시스템)

스팩에 대한 수요가 높은 탓에 11월 들어 금융회사들의 스팩 상장 신고서 제출도 이어지고 있다. 12일 기준 스팩 상장 신고서를 제출한 곳은 키움제10호를 포함해 총 6곳에 이른다.

스팩은 인수 기업을 찾아 상장 시 수익률을 기대할 수 있고, 설령 인수에 실패하더라도 원금을 보전 받을 수 있다는 이점이 있다. 키움제10호의 경우 만일 3년 내로 인수 대상 기업을 확보하지 못할 경우 목적 미달성으로 해산하게 되는데, 해산되면 공모 자금은 투자자에게 다시 돌아간다.

78억원 공모 자금 모집…향후 인수 시 기업 투자금으로

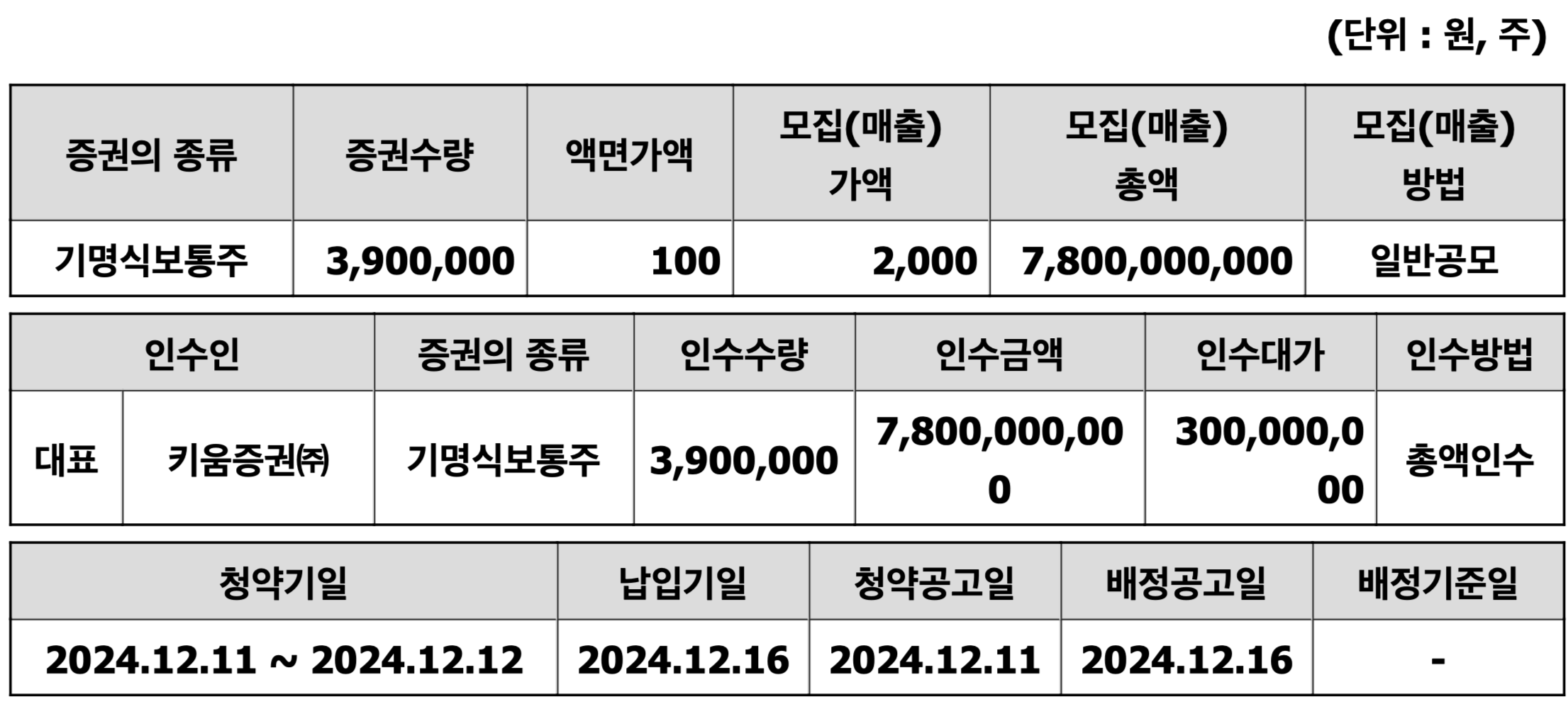

키움제10호는 총 390만주의 증권을 발행해 78억원의 공모 자금을 모집한다. 대표 인수인은

키움증권(039490)이며 수요예측은 오는 12월5일부터 6일까지 양일간 이뤄질 예정이다. 키움제10호의 공모가액 확정 공고는 오는 12월9일로 예정된 상태다.

스팩 상장은 일반 기업의 상장과 달리 희망 공모가액이 단일가액이다. 키움제10호의 경우 1주당 공모가액은 2000원으로 고정돼 있다. 공모 가격이 일정하기 때문에 스팩 회사들은 안정적으로 자금을 조달할 수 있다.

키움제10호는 증권 발행에 드는 비용(1억7333만원)을 공모 이전에 확보한 투자금으로 충당한다. 키움제10호의 투자금은 설립자본금 3억3000만원과 전환사채 발행 자금인 18억7000만원에서 지출할 계획이다.

키움제10호는 수요예측 후 확정 예정인 공모 자금 78억원은 기업 인수 합병 전까지 정기 예금 등으로 운용할 예정이다. 키움제10호 등 스팩은 공모 자금을 투자에 사용하지 않고 예금 등 안정성이 높은 자산에 신탁하며 자금을 운용하는 것이 일반적이다. 공모 자금은 향후 기업 인수 시 피인수기업의 운영자금 등으로 사용된다.

한편 스팩은 비상장 기업을 인수합병해 피인수 회사를 간접적으로 상장시키려는 목적으로 설립된 회사다. 스팩을 통한 상장은 절차가 간편하고 공모 자금을 신속하게 사용할 수 있다는 장점이 있다.

이에 기술력을 지닌 회사들이 상장을 통해 빠르게 자금을 조달하기 원할 경우 스팩 상장을 선택하기도 한다. 아이비젼웍스는 올해 9월 하나금융24호 스팩과 합병을 통해 상장을 한 사례로, 지난 1월 이사회 결의 이후 약 8개월 만에 상장에 성공했다.

정준우 기자 jwjung@etomato.com