이 기사는

2024년 12월 24일 16:57 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 최윤석 기자] 국내 대표 완구기업 손오공이 149억원 규모 유상증자로 자금 마련에 나선다. 저출산으로 인한 소비 구매층 감소로 실적이 악화일로를 걷기 때문이다. 신사업으로 2차전지에도 진출했지만 성과는 미미한 편이다. 자본잠식도 일어났고 새해에는 채무 만기도 돌아온다. 유상증자를 결정한 이유다. 하지만 경영성과 개선 여부가 불투명한 상황이라 유증이 성공할지는 미지수다.

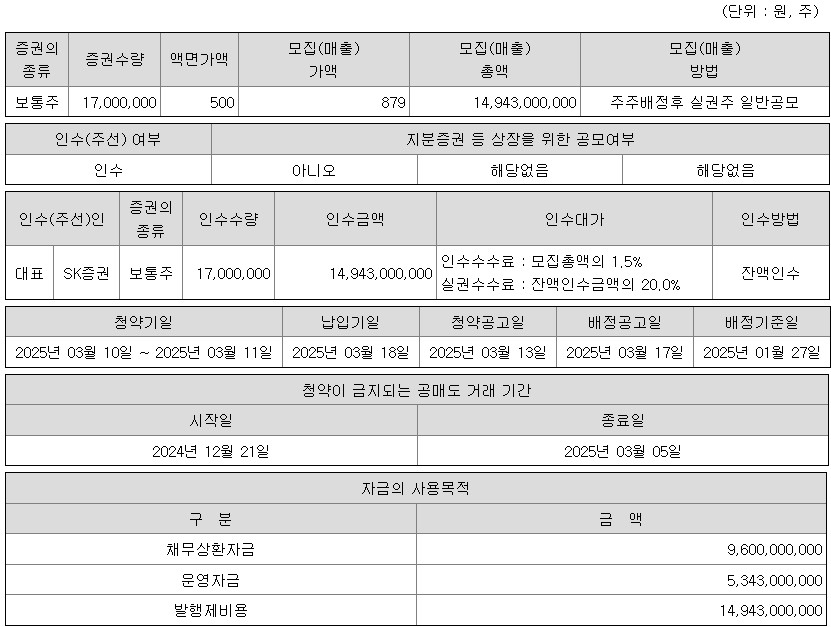

24일 금융감독원 전자공시시스템에 따르면 손오공은 주주배정 후 실권주 일반공모 유상증자를 추진한다. 증권신고서상 발행 신주 가격은 879원으로 모집 총액은 총 149억4300만원이다.

(사진=전자공시시스템)

손오공은 어린이 완구 제작·판매가 주요 사업이다. 캐릭터 완구 판매가 전체 93%.4%를 차지한다. 어린이 고객층에 선풍적인 인기를 끈 메카드 시리즈를 비롯해 헬로 카봇 등의 로봇 모형 장난감이 많다. 이 외 리그 오브 레전드 등 게임 총판 배급 등도 맡고 있다.

(사진=손오공)

국내 완구 시장에서 선두를 다투는 손오공이지만 출산율 저하에 따른 고객층 감소에는 대책이 없다.

실제로 2016년부터 2021년까지 매출액은 1293억원에서 755억원으로 절반 가까이 줄었다. 영업이익도 2021년 76억원 손실 이후 적자 신세를 면치 못하고 있다. 여기에 더해 매출 핵심인 로봇 완구류 판권을 가진 초이락컨텐츠팩토리와의 판권계약까지 해지되면서 손오공의 재무 상태는 좀처럼 나아질 기미가 보이지 않는다.

지난 3분기 기준 손오공은 부분자본잠식에 빠졌다. 자본금과 자본총계는 각각 169억원, 149억원으로 자본잠식률은 11.8%다. 현행 자본시장법 상 2년 연속 자본잠식률이 50%를 초과할 경우 상장폐지가 될 수 있다. 아직 50%에는 미치지 못하지만 상장을 유지하기 위해서는 외부자금 조달이 절실한 시점이다.

실제 2021년 손오공은 50억원 규모 전환사채를 발행했고, 2022년엔 80억원 규모 유상증자를 진행했다. 이어 지난해에도 96억원 규모의 전환사채를 추가 발행했다.

하지만 본업 악화로 재무구조가 개선되지 않자 2차전지 사업에 뛰어들었다. 2023년 손오공은 자회사로 손오공머티리얼즈를 설립, 2차전지 핵심원료인 탄산리튬을 수입해 국내외 기업에 납품하겠다는 계획을 세웠다.

문제는 과감하게 추진한 2차전지 사업이 오히려 실적 악화에 일조를 하고 있다는 점이다. 손오공머티리얼즈는 올해 3분기 기준 누적 순손실만 17억원을 기록했다. 전기차 시장 불황과 더불어 2차전지 사업에 대한 차별화된 전략이 부재한 까닭이다.

결국 손오공은 유상증자로 자본금을 마련할 수밖에 없는 상황이다. 이번 모집 총액 149억원 중 96억원은 새해 만기가 돌아오는 사모 전환사채와 단기차입금 상환에 사용될 예정이며 나머지 금액은 제품 대금 정산 등 운영자금에 쓸 예정이다.

이번 유증은 주주배정 이후 일반 공모 미매각 발생 시 SK증권이 미매각 지분을 인수하는 조건에서 진행한다. 앞서 미래산업의 경우 단순 주선을 맡았고, 신라젠은 경영진 교체 이후 신규 R&D 투입에 확보 자금이 사용된다는 점이 시장의 호응을 이끌어 낼 수 있었다. 하지만 이번 건은 단순 채무 상환이 주요 사용처다. 결국 채무 돌려막기에 필요한 자금을 융통한다는 데서 이전 유증에 비해 더 어렵다는 분석이 나온다.

최윤석 기자 cys55@etomato.com