이 기사는

2023년 12월 6일 17:52 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 박예진 기자] 인터넷TV(IPTV)와 OTT(온라인 동영상 서비스 플랫폼)의 확산으로 케이블TV 가입자 이탈이 지속되고 있다. 영업환경이 지속적으로 악화되는 가운데

LG헬로비전(037560)이

LG유플러스(032640)와 영업 연계 등으로 수익성 개선에 속도를 내고 있다.

(사진=한국신용평가)

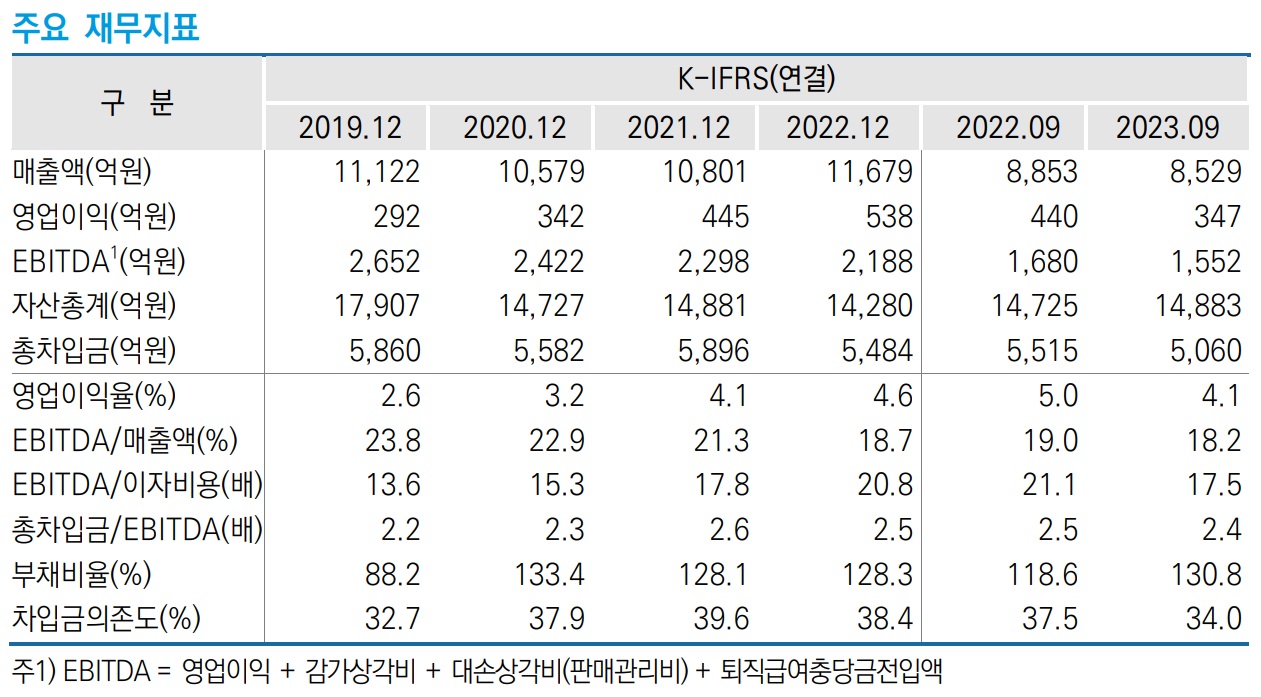

6일 한국신용평가에 따르면 9월 말 LG헬로비전의 영업이익률은 4.1%로 하락했다. 이는 지난해 동기 영업이익률이 5%에 달했던 것과 비교하면 약 0.9%포인트 하락한 수치다.

다만, 지난 2019년 영업이익률이 2.6%를 기록했던 것과 비교하면 1.5%포인트 가량 증가한 수치다. 앞서 2019년 LG헬로비전은 지상파 재송신 수수료 인상, 대손충당금(렌탈사업) 일시 반영 등 비경상적 요인으로 인해 수익성이 하락한 바 있다. 이후 2020년 3.2%, 2021년 4.1%, 2022년 4.6%로 점진적인 개선세를 보였다.

올해 들어 수익성이 약화된 데에는 렌탈사업 확대에 따른 운전자본 증가와 지상파 재송신 수수료 등 자금소요 등이 영향을 끼쳤다. 실제로 올해 3분기 누계 기준 영업이익은 347억원으로 지난해 동기(440억원) 대비 21.36% 축소됐다. 매출액은 8853억원에서 8529억원으로 3.66% 줄었다. 이는 지난해 경남교육청 스마트단말기 공급 등 일회성 매출의 역기저 효과로 풀이된다.

향후에도 주력 사업기반인 케이블TV 가입자 축소와 콘텐츠수수료 변동가능성 등 수익성 제약요인이 상존하고 있어 방송부문의 추가적인 수익성 개선은 쉽지 않을 것으로 예상된다.

케이블TV업계는 마케팅과 컨텐츠 경쟁력에서 우위를 갖춘 IPTV와 OTT 서비스의 확산으로 성장이 둔화되고 있다. 과기정통부에 따르면 가입자 수 기준 케이블TV의 유료방송시장 내 시장점유율은 2017년 말 44.4%에서 2023 6월 말 34.6%로 감소했다.

다만, 설비투자부담 완화에 따른 감가상각비 감소와 방송 외 부문의 이익창출력 개선을 토대로 현 수준의 이익창출규모를 유지할 수 있을 것으로 예상된다.

특히 2019년 12월 LG유플러스 계열 편입 이후 기가인터넷 커버리지 확대, 핵심 콘텐츠 공유 등 영업연계로 서비스 품질과 마케팅 경쟁력이 강화됐다. 또한 계열 편입 이후 네트워크 사용료 등 공통비용 절감효과와 렌탈사업 확대 등을 통해 이익창출력을 회복하고 있다.

케이블TV 시장 내 사업지위도 강점이다. LG헬로비전은 설립 이후 지속적인 종합유선방송 사업자(SO) 인수·합병을 통해 방송권역과 가입자 기반을 확대해 왔다. 올해 6월 말 가입자수 기준 케이블 방송 1위, 전체 유료방송 4위(점유율 10.0%)를 차지하고 있다. 이는

KT(030200) 24.5%,

SK(034730)브로드밴드 18.2%, LGU플러스 14.8% 다음으로 높은 점유율이다.

IPTV 출시 이후 국내 케이블TV 가입자 수는 감소세를 지속하고 있으나, 2019년 LG계열 편입 이후 LG유플러스 통신망 활용한 결합상품 출시, IPTV 콘텐츠 공유 등 영업연계를 통해 가입자 이탈을 최소화하고 있다.

높은 영업경쟁력에 따른 잉여현금 창출력과 신사업 투자 규모가 축소에 따라 향후 재무부담 감소세를 유지할 것으로 전망된다. 차입금 규모도 줄고 있다. 2018년 6629억원에 이르던 총차입금은 2019년 5860억원, 2020년 5582억원, 2021년 5896억원, 2022년 5484억원으로 재차 감소했다. 올해 9월 말 기준으로는 5060억원으로, 차입금의존도 역시 34% 수준을 유지하고 있다.

유영빈 한국신용평가 선임애널리스트는 "안정적 현금창출을 유지할 수 있는 가입자기반과 낮아진 자본적지출(CAPEX)부담, 보수적인 현금집행 기조를 감안 할 때 차입부담은 점진적으로 완화될 수 있을 것으로 예상한다"라고 말했다.

박예진 기자 lucky@etomato.com