이 기사는

2024년 04월 11일 15:10 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 김혜선 기자] 웨어러블 디지털 의료기기 기업인 씨어스테크놀로지가 기술 특례로 코스닥 상장 절차에 돌입한다. 국내뿐만 아니라 동남아시아 등 해외 진출에 주력할 예정인 만큼 상장을 통해 모집한 자금으로 연구개발에 박차를 가할 계획이다.

(사진=씨어스테크놀로지)

씨어스테크놀로지는 생체신호 분석 인공지능 알고리즘과 웨어러블 의료기기를 활용한 의료사물인터넷(IoMT) 플랫폼 기술을 기반으로, 진단 지원 서비스(mobiCARE)와 환자 모니터링 서비스(thynC)를 제공하는 기업이다.

씨어스테크놀로지는 위 품목을 국내외로 판매를 하고 있으며, mobiCARE는

대웅제약(069620)과 판권 계약을 맺었다. 향후 국내에서는 3차 병원을 시작으로 1, 2차 병원과 요양병원으로 판로를 확보하고, 해외에서는 MENA, 동남아시아 지역으로 판로를 구축해 나갈 구상을 하고 있다.

외형성장했지만 수익성은 악화

씨어스테크놀로지는 지난해 매출액 19억원을 기록했다. 씨어스테크놀로지의 매출액 추이을 살펴보면 지난해 외형성장을 이루고 있는 것을 확인할 수 있다. 실제 씨어스테크놀로지의 매출액은 2021년 14억원, 2022년 12억원 수준이었다. 그러나 지난해 58.33%만큼 확대됐다.

다만, 영업손실 폭이 커지고 있는 것은 아쉬운 점으로 꼽힌다. 씨어스테크놀로지는 지난해 영업손실 98억원이 발생했다. 지난 2021년 44억원, 2022년 80억원의 영업손실이 발생했던 것과 비교하면 악화 폭이 커지고 있는 상황이다.

그럼에도 대표주관회사인 한국투자증권은 대형 건강검진 전문센터에서 발생하는 매출이 본격적으로 성장할 것이라는 의견이다. 주요 사업부문인 mobiCARE 진단 지원 서비스가 올해 3월말까지 총 722개 의료기관에 도입돼 18만2338건의 누적 검사 시행 건수를 기록하면서 시장점유율이 올라가고 있기 때문이다.

지난해에는 대학병원과 종합병원을 중심으로 부정맥 진단 검사 서비스 등을 출시했다. 구체적으로 올해 2월에 대형 건강검진 전문센터인 K센터에 건강검진 서비스(부정맥 스크리닝)를 공급하는 계약을 체결했다.

한국투자증권은 인수인의 의견을 통해 "입원환자모니터링 솔루션을 바탕으로 판매를 추진해 나갈 계획"이라며 "올해 2월부터 판매 범위를 넓히기 위해서 대웅제약과 국내 판매 계약을 맺고 영업활동을 진행하고 있으며, 대웅제약의 전국 단위 영업망을 통해 판로를 확대해 나갈 예정"이라고 전했다.

특히 씨어스테크놀로지는 상환해야 하는 자금이 크지 않다. 이번 상장을 통해 자금조달이 이뤄진다면 낮은 유동비율(87.25%)도 완화될 수 있을 것으로 분석된다. 실제 씨어스테크놀로지의 지난해 말 부채비율과 차입금 의존도는 각각 111.47%, 26.71%로, 업종 평균(94.35%, 28.94%) 대비 낮은 수준을 유지하고 있다.

(사진=전자공시시스템)

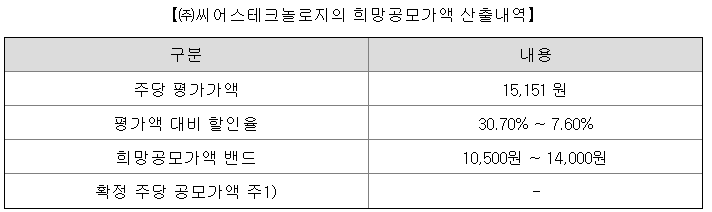

130만주 일반공모…희망공모가액 밴드 1만500원에서 1만4000원

씨어스테크놀로지의 총 공모 주식 수는 130만주로 일반공모 방식으로 진행된다. 모집 총액은 136억5000만원(공모가 최저가액 1만500원 기준)이다. 이번 코스닥 시장 상장 공모로 조달한 자금 중 발행제비용(6억8589만원)과 상장주선인 의무인수 금액(4억950만운)을 제외한 133억7361만원을 운영자금과 채무 상환 등에 사용한다.

구체적으로 씨어스테크놀로지는 ▲연구개발자금 ▲차입금 상환자금 ▲운전(운영) 자금에 조달한 자금을 투자한다. 생세신호 측정 웨어러블 의료기기 다양화, 심전도 분석 솔루션 고도화 및 MCT 솔루션 개발 등 연구개발비용으로 61억원을 소요한다. 이어 내년까지 상환해야 하는 차입급 상환에 33억원, 사업 확장을 위한 자금 40억원을 투자할 예정이다.

희망공모가액 밴드는 1만500원에서 1만4000원 사이이며, 평가액 대비 할인율은 30.70~7.60%다. 모집가액의 확정은 청약일 전에 실시하는 수요예측 결과를 반영해 대표주관사 한국투자증권과 씨어스테크놀로지가 재협의한 후 1주당 확정공모가액을 최종 결정한다. 모집가액은 확정된 후 정정신고서를 통해 확인할 수 있다. 수요예측일은 오는 24일부터 30일이며, 기관투자자와 일반투자자의 청약일은 모두 다음달 7일부터 8일까지 양일간 실시할 예정이다.

김혜선 기자 hsunn@etomato.com