이 기사는

2024년 07월 24일 16:29 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 최윤석 기자] 중앙그룹 계열 종합편성채널 운영 방송사 JTBC가 작년에 이어 올해도 회사채 발행에 나선다. 앞서 JTBC는 지난해 두 차례 회사채 발행에서 두 번 연속 미매각이 발생했다. 연이은 적자와 더불어 JTBC 콘텐츠 부진으로 시장이 외면했기 때문이다. 게다가 올해 1분기 실적도 여전히 부진해 완판은 어려울 것으로 보인다.

(사진=전자공시시스템)

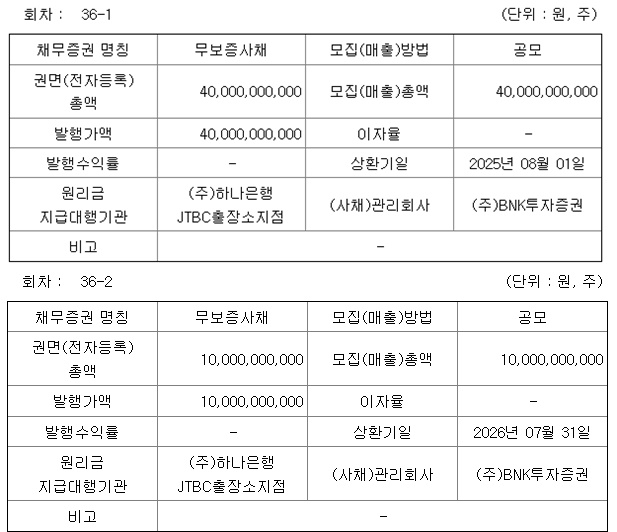

24일 금융감독원 전자공시시스템에 따르면 JTBC는 500억원 규모 무기명식 이권부 무보증사채를 발행하기 위한 수요예측을 진행한다. 제36-1차 1년물은 400억원, 제36-2차 2년물은 100억원 규모로 모집한다. 수요예측 결과에 따라 모집총액은 최대 1000억원까지 증액 가능하다.

채권 발행을 통해 확보된 자금은 전액 운영자금으로 활용된다. JTBC는 그룹 산하 계열사인 에스엘엘중앙과 스튜디오아예중앙에 프로그램 방영권료를 명목으로 자금을 지급할 계획이다. 발행제비용은 JTBC 자체자금으로 충당한다.

지난 22일 기준 JTBC와 같은 BBB0급 개별민평 수익률의 산술평균은 1년물과 2년물 각각 6.312%, 7.461%다. JTBC는 수요예측 공모희망금리에서 이보다 높은 수준인 1년물은 연 6.50%~7.50%로, 2년물은 연 7.10%~8.10%로 제시했다.

(사진=JTBC)

이번 발행에서 JTBC는 시장 평균 금리보다 높은 수준의 금리를 제시했다. 하지만 완판까지는 난항을 겪을 전망이다. 앞서 JTBC는 지난해 두 차례 회사채 발행에서 모두 미매각이 발생했다. 창사 이래 지속돼온 적자와 콘텐츠 부실이 시장의 외면을 받았기 때문이다.

실제 지난 2023년 1월 350억원 규모 회사채 밸행에선 매수주문이 절반도 안 되는 140억원에 그쳤다. 이어 7월 발행한 1년물 400억원 규모 회사채 수요예측에선 매수주문이 320억원에 그쳐 80억원의 미매각이 발생했다. 그럼에도 JTBC는 1월엔 350억원에서 400억원으로 증액했고 7월엔 기존 400억원에서 500억원까지 증액했다.

이런 가운데 올해 1분기 실적도 부진을 면치 못했다. JTBC는 1분기 연결기준 실적에서 매출은 877억원으로 전년 동기 대비 4.4% 감소한 반면 영업손실은 153억원을 기록해 6.7% 증가했다. 주력인 드라마·예능 프로그램 시청률 하락으로 광고 수익은 감소한 반면 콘텐츠 제작비는 늘었기 때문이다.

시장에서는 중단기적으로 JTBC의 경영개선이 어려울 것으로 전망했다.

김나연 NICE신용평가 책임연구원은 "JTBC는 최근 흥행 콘텐츠 수의 감소와 방송시장 내 경쟁심화에 따른 시청률 하락 등으로 중단기적인 수익성 회복이 있기 어려워 보인다"라며 "이를 개선하기 위해선 인력 효율화와 콘텐츠 제작 과정에서의 비용절감이 필요하다"라고 말했다.

최윤석 기자 cys55@etomato.com