이 기사는

2024년 11월 6일 16:13 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 김혜선 기자] 이차전지 조립설비 기업인 엠오티가 코스닥 상장을 위한 수요예측에서 부진한 성적표를 받았다. 공모가격이 희망밴드 최하단을 하회하면서 모집총액도 작아졌다. 총 공모금액인 175억원 가운데 174억원을 순수입금으로 확보한 엠오티는 조달한 자금을 연구개발과 채무 상환 등에 사용할 예정이다.

(사진=엠오티 홈페이지 갈무리)

6일 금융감독원 전자공시시스템에 따르면 엠오티의 공모주 모집가액은 1만원으로 확정된 것으로 나타났다. 당초 공모희망가액 밴드는 1만2000원~1만4000원이었지만, 최하단보다 적은 금액으로 설정됐다. 모집총액은 175억원으로 확정됐다.

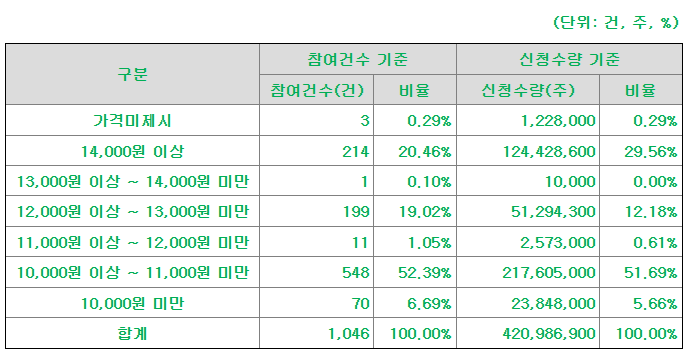

지난달 17일부터 23일까지 진행한 수요예측에서 총 1046건의 신청이 몰렸다. 구체적으로 국내 기관투자자 가운데 △운용사(집합) 공모 26건·사모 481건 △운용사(고유) 125건 △투자매매·중개업자 19건 △연기금, 은행, 보험 3건 △투자일임사 270건 △기타 45건 등이다. 해외기관투자자도 77건 신청했다. 이번 수요예측 경쟁률은 343.66대 1을 기록했다.

참여기관 중 총 548건(비중 52.39%)이 당초 공시한 공모가격 밴드 하단인 1만원 이상에서 1만1000원 미만을 제시했다. 다음으로 1만4000원 이상이 214건(20.46%)으로 가장 많았으며, 1만2000원 이상~1만3000원 미만 199건(19.02%), 1만원 미만 70건(6.69%), 1만1000원 이상~1만2000원 미만 11건(1.05%) 순으로 참여 건수가 몰렸다.

이번에 진행한 수요예측 대상은 일반투자자와 기관투자자로 각각 43만7500주(25%), 122만5000주(70%)다. 이외 8만7500주는 우리사주조합에 배정된다. 청약기일은 오는 7일부터 8일까지 양일간 진행하며 납입기일은 오는 12일이다. 코스닥 상장 예정일은 오는 18일이다.

(사진=전자공시시스템)

엠오티가 코스닥 상장 수요예측에서 부진한 결과를 얻은 데에는 재무안정성이 영향을 미친 것으로 보인다. 엠오티는 올해 상반기에 설비 제작에 필요한 부품 구입과 거래처 결제조건 변경 등을 이유로 매입채무를 늘리고 추가 차입을 이룬 바 있다.

상황이 이렇다 보니 엠오티의 부채비율은 167.39%에 달했다. 업종 평균인 101.35%보다 높으며, 적정 기준인 100% 미만을 크게 상회한다. 또한, 차입금의존도도 42.85%로 나타나면서 업종평균(28.08%)을 넘어섰다.

이번에 확정된 공모가액에서 발행제비용(약 7억원)을 제외한 순수입금(상장주선인 의무인수 금액 5억원 포함)은 174억원이다. 엠오티는 조달한 자금을 운영자금과 채무 상환 등에 사용할 계획이다.

구체적으로 연구개발에 44억원을 투자한다. Beadingless 제조공법 개발과 46파이 원통형 이차전지 고속 수직 외관검사 설비, 대형 CELL 조립설비에 오는 2026년까지 사용할 예정이다. 이외 100억원을 활용해 차입금을 상환하며, 원부자재 구입과 인력 충원 등에 30억원을 쏟을 계획이다.

김혜선 기자 hsunn@etomato.com