이 기사는

2024년 11월 25일 17:29 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 김혜선 기자]

JB금융지주(175330)의 자회사인 전북은행이 510억원 규모의 후순위채 발행에서 무난한 수요예측 결과를 얻었다. 올해 수익성 개선을 이룬 가운데, 이번 후순위채 발행으로 BIS총자본비율이 개선되는 점이 긍정적인 영향을 미친 것으로 보인다. 전북은행은 조달한 자금을 유가증권 운용자금 등에 사용할 계획이다.

(사진=전북은행)

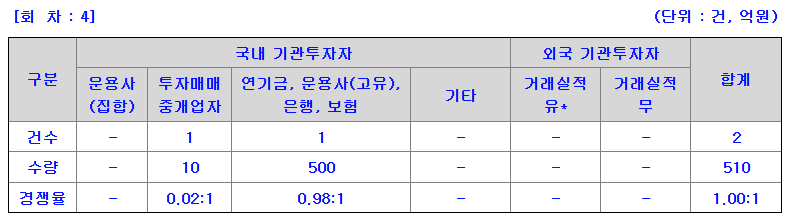

25일 금융감독원 전자공시시스템에 따르면 전북은행이 510억원 규모의 제4회차 무기명식 무보증 상각형 조건부자본증권 후순위채 발행에 성공한 것으로 나타났다. 당초 전북은행은 수요예측 결과에 따라 750억원까지 증액하려 했으나, 510억원 금액으로 확정됐다.

제4회차 후순위채에 대한 참여 내역을 살펴보면 △투자매매 중개업자 1건 △연기금, 운용사(고유), 은행, 보험 1건으로 나타났다. 이에 경쟁률도 1:1에 그쳤다. 앞서 전북은행은 후순위채에 대한 공모희망금리 범위를 0.90~1.49%포인트를 가산한 수준으로 제시했다. 이후 수요예측 결과에 따라 산술평균에 1.49%포인트를 가산한 이자율로 결정됐다.

DB금융투자(016610)와

한양증권(001750)이 주관한 이번 제4회차 후순위채에 대한 청약일은 오는 29일이다. 전북은행은 조달한 자금을 전액 운영자금에 사용할 예정이다. 구체적으로 대출금과 유가증권 운용자금에 투입할 계획이다.

(사진=전자공시시스템)

업계에서는 이번 후순위채 발행을 무난히 완료할 수 있던 이유로 BIS총자본비율이 개선되는 점을 꼽았다. BIS총자본비율이란 자기자본을 위험자산으로 나눈 비율로, 은행의 재무구조 건전성을 확인할 수 있는 지표다.

발행한 후순위채 금액은 자본으로 편입되면서 BIS총자본비율이 커지는데, 통상 이 수치가 높을수록 자본건전성이 양호하다는 것을 의미한다. 실제 올해 3분기말 기준 전북은행의 BIS총자본비율은 14.10%다. 이번 후순위채 발행으로 자본변동 효과를 본다면 14.51%까지 늘어난다.

안정적인 수익성도 뒷받침하고 있다. 전북은행은 올해 3분기 연결 기준 1732억원의 당기순이익을 달성하면서 직전연도 동기보다 8.5% 개선했다. 이는 핵심이익을 강화하고 비이자이익 확대와 선제적 리스크 관리를 통한 대손비용 관리를 이룬 영향으로 풀이된다.

대표 주관사 2곳은 인수인의 의견을 통해 "전분은행은 건정성 강화를 위해 상대적으로 보수적인 리스크 관리를 하며 부실채권에 대해 적극적인 충당금 적립을 반영하고 있고, 국내 수위의 시장지위에 따른 안정된 이익 창출 구조로 자본완충력을 강화하고 있다"라며 "이에 향후 수익성 지표의 급락 가능성은 제한적이며, 급격한 경제 상황의 변동이 발생하지 않는 이상 원리금을 상환하는 데는 문제가 없을 것"이라고 평가했다.

김혜선 기자 hsunn@etomato.com