이 기사는

2024년 01월 8일 17:55 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 김혜선 기자]

신세계푸드(031440)가 외형성장과 수익성 개선을 이루면서 재무안정성도 양호해진 모습이다. 유통서비스 부문을 기반으로 안정적인 현금창출력이 유지된 가운데, 식품서비스 부문의 실적도 개선됐기 때문이다. 여기에 자본적지출(CAPEX) 부담이 줄면서 안정적인 재무상태가 유지될 것으로 전망된다.

8일 한국신용평가는 신세계푸드의 신용등급을 'A+(안정적)'으로 평가했다. 한신평은 수익창출력 개선세, 재무안정성 등을 근거로 제시했다.

(사진=신세계푸드)

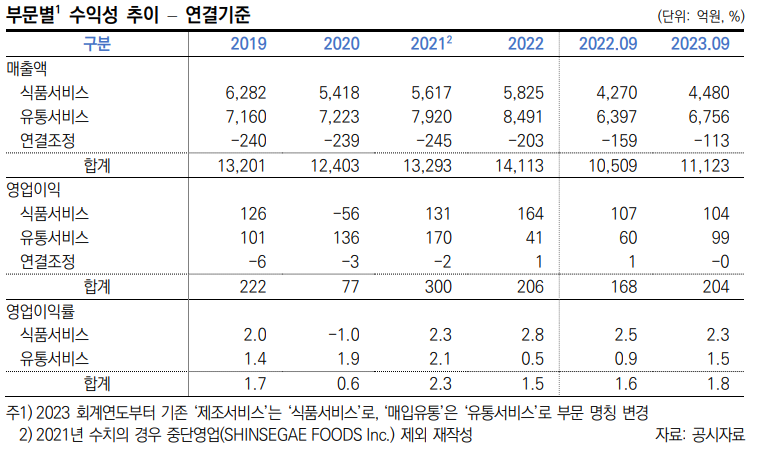

신세계푸드의 지난해 3분기 기준 매출액은 1조1123억원으로 나타났다. 직전연도 동기 1조509억원을 달성했던 것과 비교하면 5.84% 증가한 수치다. 이는 단체급식과 식자재 유통 시장의 확대 등에 따른 결과로 풀이된다.

신세계푸드의 식품서비스 부문은 단체급식과 외식 등 매출로 구성돼 있는 가운데, 지난해 3분기 기준 식품서비스 부문의 매출액은 4480억원을 기록했다. 직전연도 동기 4270억원과 비교해 소폭 개선됐다.

신세계푸드는 지난 2018년부터 공정거래위원회가 대기업 집단 단체급식 일감 개방을 실행함에 따라 계열사 내 단체급식 사업을 일부 철수했다. 이에 2018년 6649억원 수준이던 매출이 2022년 5825억원까지 감소했지만 최근 급식 신규 수주가 지속적으로 이뤄지면서 매출 성장을 이뤘다.

유통서비스 부문 매출도 한몫했다. 전처리 제품에 대한 수요 증가, 맞벌이 가정과 1인 가구 확산으로 가정간편식 시장이 빠르게 성장했다. 유통서비스 부문의 매출은 2022년 3분기 6397억원에서 지난해 6756억원까지 확대됐다.

실질적인 수익성을 나타내는 영업이익도 개선됐다. 지난해 3분기 기준 영업이익은 204억원으로 직전연도 동기 168억원을 기록했던 것과 비교하면 늘어난 수치다. 신세계푸드가 식품서비스 부문에서 이익창출력을 유지하는 가운데, 유통서비스 부문에서 스타벅스에 대한 원가부담이 완화된 영향이 컸다. 이에 영업이익률은 1.6%에서 지난해 3분기 기준 1.8%까지 늘었다.

김규완 한국신용평가 애널리스트는 "급식 신규 수주 지속과 완화된 원가부담 등을 감안하며 점진적인 수익성 개선세가 지속될 수 있을 것으로 전망된다"라며 " 원가 부담 상승 시 실적가변성이 확대될 수 있어 원재료 및 물류비의 변동 추이를 지속적으로 확인할 필요가 있다"라고 설명했다.

(사진=한국신용평가)

신세계푸드의 재무안정성도 개선세를 유지할 것으로 보인다. 공장 건설, 리스부채 인식 등으로 투자 자금 지출이 계속되면서 차입금 규모가 확대됐던 가운데, 최근 현금창출력이 개선되고 있기 때문이다.

신세계푸드는 2019년까지 유통서비스 부문 확대를 위해 제2음성식품가공센터·오산 2공장 건설, 세린식품·제이원·스무디킹코리아 인수와 증자 등을 진행하면서 지속적으로 투자 자금이 지출됐다. 여기에 2020년에는 평택물류센터 장기 임대차 계약을 체결하면서 리스부채 인식으로 차입금 규모가 확대됐다.

이후 팬데믹에 접어들면서 신세계푸드는 CAPEX 규모를 축소하면서 재무안정성을 찾아갔다. 여기에 리스기간이 경과로 리스부채 감소되면서 순차입금 규모도 점차 축소된 것이다. 이에 신세계푸드의 지난해 3분기말 기준 순차입금은 3299억원으로, 2022년말(3703억원)과 비교하면 완화된 것으로 나타났다.

김규완 한국신용평가 애널리스트는 "외형 확대에 따른 운전자본 부담 증가 가능성이 내재된 가운데, 이연된 경상 CAPEX와 자회사 관련 투자 부담이 확대될 수 있다"라며 "그러나 영업창출현금 수준 내에서 설비와 지분투자를 집행하고 적정 재고 수준을 유지하는 등의 정책을 통해 현 수준의 재무안정성을 유지할 수 있을 것으로 전망된다"라고 평가했다.

김혜선 기자 hsunn@etomato.com