이 기사는

2024년 05월 16일 15:14 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 황양택 기자] ABL생명이 저축성보험과 변액보험 중심의 보험영업 구조로 저조한 보험손익을 나타내고 있다. 업계 평균에 비해 3분의 1 수준이다. 보장성보험을 확대하고 영업 채널을 재정비하면서 경영 전략에 변화를 주고 있지만 질적 개선은 장기간에 걸쳐 이뤄질 것이란 평가가 나온다.

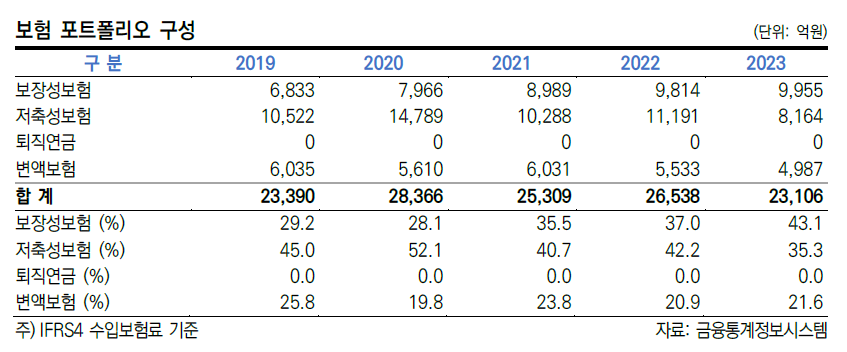

16일 한국신용평가에 따르면 ABL생명은 최근 3개년 기준 평균 수입보험료 구성이 저축성보험 40%, 보장성보험 38%, 변액보험 22% 등으로 분석된다. 지난해 말 보험부채 기준으로는 저축성보험이 51%이며 변액보험이 15%를 차지했다.

이는 과거 모회사인 알리안츠 그룹의 보험 상품구조를 활용해 저축성보험과 변액보험에 특화된 영업 전략을 취한 영향이다. 지난 2016년 대주주가 중국 다자보험그룹(전 안방보험그룹)으로 바뀐 이후로는 보장성보험을 확대하고 영업 채널을 재정비했다.

(사진=한국신용평가)

저축성보험과 변액보험 중심의 영업 구조는 상품 투자목적을 고려할 때 변동성이 내재돼 있어서다. 특히 저축성보험은 제공이율 조정으로 외형 확보에 유용한 측면이 있으나 투자손익 중심 수익구조로 수익성이 낮고 변동성이 크게 반영될 수 있다.

대주주 변경 이후로는 수입보험료(IFRS4 회계 기준) 기준 보장성보험이 2019년 29% 수준에서 지난해 43%까지 상승했다. 보장성보험 신계약 구성은 주로 저해지환급금 지급형 사망보험 중심으로 이뤄졌으며 최근에는 건강보험도 일부 판매하면서 확대 추세를 보였다.

김선영 한국신용평가 수석연구원은 “최근 보장성보험 신계약은 종전 대비 우수한 수익성 보유했다”라면서도 “더딘 신계약 유입 속도로 인해 보험 포트폴리오 질적 개선에 시일이 걸릴 것”이라고 내다봤다.

ABL생명은 보험이익보다는 투자이익 중심의 손익 구조다. 지난해 새 국제회계기준 IFRS17 회계로 바뀌면서 수익성 구조가 달라져 보험이익이 양수로 전환했지만 저축성보험 중심의 보유계약 탓에 이익 창출 규모는 작은 편이다. 업계 대비 수익성이 저조한 이유다.

지난해 보험이익은 388억원으로 영업이익의 29%를 차지했다. 보험수익 대비 보험손익 비율은 5.6%로 산출되는데, 이는 업계 평균인 15.1%에 비해 3분의 1 수준에 불과하다.

보장성보험 역시 수익성이 미흡한 것으로 파악된다. 보장성보험의 장래 미실현이익을 나타내는 보험계약마진(CSM) 규모는 지난해 말 기준 8695억원으로 보험부채의 5.5% 수준이다. 반면 생명보험 업계 평균은 7.9% 정도로 파악된다.

신계약에서는 3466억원의 CSM을 창출하면서 기존 대비 우수한 수익성을 보였지만 물량 확보 속도나 초기 보장단계 등을 고려하면 수익성 개선에 장기적 관점이 필요하다.

투자손익의 경우 채권 중심의 자산운용 구조에 보유이원도 비교적 높게 형성되고 있다. 지난 3개년 평균 운용자산이익률이 4.1%로 업계 평균보다 1%p가량 높다. 고금리 환경에서 새롭게 편입된 채권으로 보유이원이 올랐고 대체투자 관련 투자성과가 개선되면서 효율성이 제고됐다. 지난해 투자손익 규모는 936억원이다.

김 연구원은 “투자손익은 비교적 높은 운용자산이익률을 유지하고 있으나 보험금융비용 부담으로 인해 이익창출력 개선은 제한적”이라며 “보험이익보다 투자이익 중심의 손익구조가 형성돼 업계 대비 낮은 수익성이 지속되고 있다”라고 평가했다.

황양택 기자 hyt@etomato.com